|

|

Принципы новой пенсионной реформы

Е. Гурвич1

(Опубликовано в журнале "Вопросы экономики", 2011,

№4, с.4-31)

Предыстория

В 2010 г. в России была проведена масштабная и дорогостоящая

пенсионная реформа, стоимость которой сопоставима с суммарными расходами

государства на здравоохранение или образование. Средняя пенсия выросла

в реальном выражении на 35% и достигла 35% от средней зарплаты (по

сравнению с 28% в 2009 г. и 25% в 2008 г.). Но приблизиться к решению

фундаментальной проблемы долгосрочной финансовой устойчивости пенсионной

системы не удалось. Этот факт был признан в Бюджетном послании Президента

РФ на 2011-2013 гг.2,

в котором сказано: "Необходимо разработать ясную программу

долгосрочного развития пенсионной системы, обеспечивающую социально

приемлемый уровень пенсий по сравнению с заработной платой ...и

в то же время исключающую как дальнейшее повышение ставки социальных

взносов, так и рост дефицита пенсионной системы".

В Докладе Минздравсоцразвития (далее - ДМЗСР)3

на обсуждение вынесены некоторые предложения по развитию пенсионной

системы. Однако он не содержит комплекса мер, обеспечивающих решение

поставленной в Бюджетном послании задачи (ДМЗСР претендует скорее

на обсуждение проблемы, чем на ее решение). В то же время проведение

глубокой пенсионной реформы не терпит отлагательства. До тех пор,

пока правительство не примет четкий план обеспечения долгосрочной

сбалансированности пенсионной системы и не сделает серьезные шаги

по его практическому осуществлению, инвесторы будут обоснованно

опасаться, что проблемы старения населения государство будет решать

за счет повышения налоговой нагрузки. Таким образом, промедление

с проведением реформы подрывает инвестиционную привлекательность

российской экономики.

В настоящей работе, опираясь на диагностику актуальных

проблем российской пенсионной системы, мы предлагаем программу действий,

направленных на повышение ее эффективности и долгосрочной устойчивости,

учитывая при этом приемлемость сформулированных мер для работников

и пенсионеров, то есть политические аспекты. "Цена вопроса"

велика: ресурсы, управляемые в рамках пенсионной системы, приближаются

к 10% ВВП, а их потенциальный дефицит в перспективе сопоставим с

этой величиной, что может полностью подорвать устойчивость бюджетной

системы. Поднимаемые вопросы обсуждаются также в ряде других работ4.

Действующая пенсионная система вступила в силу в 2002

г., когда были заложены ее основные принципы. В рамках новой структуры

трудовые пенсии включали три составляющие: базовые, страховые и

накопительные, со своими функциями и правилами формирования. Проведенная

реформа соответствовала сложившемуся подходу, предусматривающему

включение в состав пенсионных систем нескольких дополняющих друг

друга частей (компонент).

Первая компонента предназначена для борьбы с

бедностью среди пожилого населения. Размеры пенсии здесь не зависят

от трудового стажа и прошлой заработной платы. Обычно используется

один из трех подходов к ее формированию: а) единая для всех величина

пенсии; б) предоставление пенсии стандартного размера нуждающимся;

в) доведение суммарной величины всех видов пенсий до установленного

минимума. Фактически эта часть пенсионной системы ориентирована

на решение социальных задач, поэтому обычно финансируется за счет

общих доходов бюджета. В среднем по странам ОЭСР на нее приходится

27% суммарных пенсионных выплат.

Вторая компонента реализует страховые принципы

и предназначена для сглаживания потребления на протяжении жизненного

цикла. Источником финансирования служат пенсионные взносы, а размеры

пенсии увязывают с прошлыми заработками. Она построена на распределительном

принципе.

Третья компонента также предназначена для сглаживания

потребления, однако, в отличие от второй, построена на накопительном

принципе. Это максимизирует зависимость между трудовыми доходами

и пенсионными выплатами.

Четвертая компонента - добровольное пенсионное

страхование, финансируемое за счет взносов работников и/или работодателей.

Как правило, данная составляющая тоже базируется на накопительном

принципе.

В большинстве развитых стран и стран с формирующимся

рынком используются несколько составляющих. Однако их удельный вес

и устройство каждой компоненты существенно различаются. Анализ приведенных

в обзоре ОЭСР данных показывает, что в 25 из 30 стран ОЭСР имеется

первая компонента (при этом наиболее распространена ее ориентация

на обеспечение минимальных пенсионных гарантий), в 11 - обязательные

накопительные компоненты, в 9 - значимые выплаты за счет добровольного

пенсионного страхования (см. табл. 1). Две последние компоненты

в сумме обеспечивают в среднем около 1/3 всех

пенсионных выплат. Однако удельные веса компонент существенно варьируют

по странам: так, в Австралии и Нидерландах ведущую роль играют обязательные

накопительные компоненты - на них приходится примерно 2/3

выплат; в США, Великобритании и Ирландии более половины выплат обеспечивается

за счет добровольных страховых схем. Таким образом, пенсионная система

каждой страны уникальна по своему построению.

Таблица 1. Индивидуальные коэффициенты замещения по

компонентам для работников со средним заработком, 2007 г. (в

%)

|

Страна

|

Распре-

делитель-

ные

|

Обяза-

тельные накопи-

тельные

|

Всего обяза-

тельные

|

Всего, с учетом добро-

вольных

|

Доля в пенсионных выплатах

|

|

обязательных накопи-

тельных

|

добро-

вольных

|

|

Развитые страны

|

|

Австралия

|

15

|

27

|

42

|

42

|

64

|

0

|

|

Великобритания

|

31

|

|

31

|

70

|

0

|

56

|

|

Германия

|

43

|

|

43

|

61

|

0

|

30

|

|

Греция

|

96

|

|

96

|

96

|

0

|

0

|

|

Испания

|

81

|

|

81

|

81

|

0

|

0

|

|

Италия

|

68

|

|

68

|

68

|

0

|

0

|

|

Канада

|

45

|

|

45

|

73

|

0

|

38

|

|

Нидерланды

|

30

|

58

|

88

|

88

|

66

|

0

|

|

Норвегия

|

52

|

7

|

59

|

72

|

10

|

18

|

|

Португалия

|

54

|

|

54

|

54

|

0

|

0

|

|

Франция

|

53

|

|

53

|

53

|

0

|

0

|

|

США

|

39

|

|

39

|

79

|

0

|

51

|

|

Япония

|

34

|

|

34

|

34

|

0

|

0

|

|

Страны с формирующимся рынком

|

|

Венгрия

|

51

|

26

|

77

|

77

|

34

|

0

|

|

Мексика

|

5

|

31

|

36

|

36

|

86

|

0

|

|

Польша

|

30

|

31

|

61

|

61

|

51

|

0

|

|

Словакия

|

24

|

32

|

56

|

56

|

57

|

0

|

|

Турция

|

87

|

|

87

|

87

|

0

|

0

|

|

Чехия

|

50

|

|

50

|

50

|

0

|

0

|

|

Ю. Корея

|

42

|

|

42

|

42

|

0

|

0

|

|

В среднем по формирующимся рынкам

|

41

|

17

|

58

|

58

|

29

|

0

|

|

В среднем по ОЭСР

|

46

|

13

|

59

|

68

|

19

|

13

|

Источник: Pensions at a Glance / OECD. 2009.

Введенные в России в 2002 г. базовые пенсии относятся

по классификации к первой компоненте, страховые - ко второй, накопительные

- к третьей. Четвертая компонента включает добровольное корпоративное

страхование и запущенную в 2009 г. программу добровольных пенсионных

накоплений работников, софинансируемых государством. Радикальные

изменения в российской пенсионной системе были проведены на фоне

вступившей в силу в 2001 г. реформы социальных отчислений.

В 2005 г. шкала ЕСН была изменена, базовая ставка пенсионных

отчислений снизилась с 28 до 20%. В том же 2005 г. появился новый

вид выплат некоторым категориям пенсионеров: в ходе монетизации

льгот часть "натуральных" льгот была заменена на ежемесячные

денежные выплаты (ЕДВ), которые составили существенную часть в общей

структуре выплачиваемых пенсий. Основные показатели пенсионной системы

в 2002 - 2009 гг. приведены в таблице 2.

Таблица 2. Основные параметры российской пенсионной

системы

|

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

|

Средний размер пенсии (руб./мес.)

|

|

Всего

|

1379

|

1637

|

1915

|

2364

|

2726

|

3116

|

4199

|

5191

|

|

Трудовая пенсия

|

1396

|

1660

|

1945

|

2395

|

2770

|

3168

|

4286

|

5323

|

|

в том числе (на конец года):

|

|

по старости

|

1589

|

1906

|

2214

|

2761

|

3096

|

3971

|

4905

|

6625

|

|

по инвалидности

|

1157

|

1363

|

1576

|

1984

|

2186

|

2879

|

3496

|

4791

|

|

по случаю потери кормильца

|

793

|

1010

|

1218

|

1494

|

1693

|

2119

|

2762

|

3740

|

|

Социальная пенсия

|

1032

|

1180

|

1296

|

1798

|

1879

|

2724

|

3007

|

4245

|

|

Реальный размер средней пенсии (2001 = 100%)

|

116

|

122

|

128

|

141

|

148

|

155

|

183

|

202

|

|

Отношение средней пенсии к прожиточному минимуму пенсионера

(%)

|

100,0

|

102,0

|

106,3

|

97,8

|

99,8

|

101,6

|

115,2

|

126,6

|

|

Соотношение среднего размера трудовых пенсий и зарплаты (коэффициент

замещения, %)

|

32,0

|

30,2

|

28,9

|

28,0

|

26,0

|

23,3

|

24,8

|

28,3

|

Источник: расчеты по данным Росстата.

Как можно видеть, по многим показателям 2000-е годы

для пенсионного обеспечения были исключительно успешными. За восемь

лет после начала реформы реальные размеры пенсий удвоились (среднегодовой

рост превысил 9%). Правда, средняя их величина до 2008 г. оставалась

близкой к прожиточному минимуму пенсионера, однако нужно учитывать,

что в 2005 г. состав корзины для его расчета был расширен.

Несмотря на впечатляющий рост величины пенсий, в 2010

г. произошел переход к новому этапу пенсионной реформы. В числе

важнейших новаций можно назвать следующие.

Реформирование единого социального налога. ЕСН

был заменен системой социальных взносов, уплачиваемых непосредственно

во внебюджетные фонды (как до 2001 г.). Регрессивная шкала с тремя

ставками заменена единой ставкой (при ограничении на облагаемую

заработную плату). Предел облагаемой зарплаты ежегодно индексируется

по мере роста средней зарплаты в экономике. В 2010 г. эффективная

ставка осталась практически неизменной, однако новый порядок предотвращает

последующее падение эффективной ставки, что было бы неизбежным при

сохранении прежней шкалы ЕСН. Начиная с 2011 г. ставка пенсионных

взносов повышена с 20 до 26%. Кроме того, налогоплательщики, применяющие

специальные режимы налогообложения, после некоторого переходного

периода лишаются льгот.

Отмена базовой части трудовых пенсий как их отдельной

составляющей. Базовые пенсии преобразованы в условно рассчитываемую

часть страховой пенсии, индексируемую с использованием общего коэффициента.

В дальнейшем ее размеры будут увязаны с длительностью трудового

стажа; таким образом, первая компонента российской пенсионной системы

окажется полностью ликвидированной.

Пересчет с повышающим коэффициентом пенсионных прав,

приобретенных до 01.01.1991 г. (так называемая валоризация

пенсионных прав). В 2010 г. выплаты по валоризации составили 1,1%

ВВП, в 2011 - 2013 гг. ожидаются на уровне 1% ВВП.

Предоставление социальных доплат пенсионерам,

имеющим пенсию ниже прожиточного уровня для данного региона.

В 2010 г. сумма доплат за счет федерального бюджета составила примерно

0,1% ВВП.

Одновременно повышен уровень пенсий. В целом результатом

всех нововведений стал рост трудовых пенсий в среднем на 44%. По

оценкам Минздравсоцразвития, после реформы застрахованному лицу

при 30 годах уплаты страховых взносов обеспечивается пенсия по старости

не ниже 40% его утраченного заработка, что соответствует международным

минимальным нормам пенсионного обеспечения54.

Как показывает анализ, основным источником повышения

пенсий стало увеличение их финансирования за счет привлечения дополнительных

финансовых ресурсов. На федеральный бюджет возложены: финансирование

выплат по валоризации, компенсация потерь из-за отложенного повышения

пенсионных взносов для некоторых секторов, а также финансирование

резко выросшего дефицита пенсионной системы. За три года (2008 -

2010 гг.) пенсионный трансферт за счет общих доходов бюджета вырос

на 3,7 п. п. ВВП (с 1,5 до 5,2% ВВП; см. табл. 3). В 2011 г. благодаря

повышению ставок социальных взносов трансферт в пенсионный фонд

несколько снизится. Однако из-за увеличения доходов внебюджетных

фондов сократится база других налогов (прежде всего подоходного

и на прибыль, поступающих в субфедеральные бюджеты). По оценкам

Экономической экспертной группы (ЭЭГ), социальные фонды получат

от повышения ставок выигрыш в размере 1,1 - 1,2% ВВП (в том числе

Пенсионный фонд - 0,8 - 0,9% ВВП), однако региональные и местные

бюджеты потеряют доходы на уровне 0,4 - 0,5% ВВП. Иными словами,

сокращение трансферта из федерального бюджета оплачено дополнительной

нагрузкой на бизнес и изъятием части доходов из субфедеральных бюджетов.

Снижение бюджетных доходов в период финансового кризиса

в сочетании с увеличением пенсионного трансферта обусловили дефицит

федерального бюджета в 2010 г. на уровне 4% ВВП. Более того, согласно

прогнозам ЭЭГ, государственные доходы в процентах ВВП будут последовательно

сокращаться (за счет уменьшения нефтегазовых доходов).

Таблица 3. Источники финансирования текущих и будущих

пенсий (% ВВП)

|

|

2007

|

2008

|

2009

|

2010*

|

2011**

|

|

Взносы

|

|

На базовую и страховую пенсии

|

3,9

|

3,6

|

3,9

|

3,6

|

4,7

|

|

На накопительную пенсию

|

0,4

|

0,6

|

0,7

|

0,7

|

0,7

|

|

Трансферты из общих доходов федерального бюджета

|

1,5

|

2,0

|

3,3

|

5,2

|

4,3

|

|

На трудовые пенсии

|

|

в том числе:

|

0,6

|

1,3

|

2,3

|

4,0

|

3,0

|

|

на валоризацию

|

0

|

0

|

0

|

1,1

|

1,0

|

|

на покрытие выпадающих доходов и социальную доплату

|

0,6

|

0,8

|

1,2

|

0,2

|

0,2

|

|

на покрытие дефицита ПФР

|

0,1

|

0,4

|

1,0

|

2,6

|

1,7

|

|

На социальные, военные и т. п. пенсии

|

0,3

|

0,3

|

0,5

|

0,6

|

0,6

|

|

Компенсационные выплаты пенсионерам

|

0,6

|

0,5

|

0,6

|

0,7

|

0,7

|

|

Справочно: удельный вес бюджетного финансирования пенсий,

в %

|

24

|

28

|

45

|

60

|

46

|

* Предварительная оценка.

** Закон о бюджете ПФР.

Источник: расчеты ЭЭГ на основе данных Министерства финансов

РФ и ПФР.

Восстановление макроэкономической сбалансированности

с большой вероятностью будет осуществляться за счет статьи "Национальная

экономика" (где легче всего быстро сократить расходы). К тому

же у правительства практически не остается возможности увеличить

расходы на образование и здравоохранение, где Россия серьезно отстает

не только от развитых стран, но и от большинства стран нашей "весовой

категории". В ряде работ показано, что подобное перемещение

финансовых ресурсов от "производительных расходов" (идущих

на развитие физического и человеческого капитала) к "непроизводительным"

(как социальные трансферты) серьезно замедляет экономический рост6.

В целом проведенная реформа носила экстенсивный характер:

суммарная величина всех ресурсов, направляемых на финансирование

пенсий (в процентах ВВП), за два года увеличилась более чем в полтора

раза. Резко возросла роль бюджетного финансирования трудовых пенсий,

что свидетельствует об отходе от страховых принципов пенсионной

системы. В то же время не были реализованы меры, повышающие эффективность

использования пенсионных ресурсов. Более того, не сформулированы

подходы к решению главной проблемы пенсионной системы - ожидаемого

в ближайшие десятилетия быстрого старения населения.

Оценка текущего состояния российской пенсионной системы

Один из ключевых критериев оценки качества системы пенсионного

страхования - степень охвата им населения (в первую очередь

работающего). Граждане России полностью обеспечены пенсиями: все

они имеют право на получение трудовых, социальных либо других пенсий.

На начало 2010 г. численность пенсионеров по старости (31,1 млн.

человек) превосходила численность населения пенсионного возраста

(30,7 млн).

Следуя работе Всемирного банка7,

выделим другие важнейшие требования:

- адекватность размеров пенсий (означает, с одной стороны,

достаточность пенсий для решения проблем бедности среди нетрудоспособного

населения, а с другой - обеспечение социально приемлемых пропорций

между доходами в период трудовой деятельности и после ее завершения);

- посильность бремени финансирования (подразумевает приемлемое

для плательщиков налогов и взносов бремя содержания пенсионной

системы);

- долгосрочная устойчивость (предполагает способность пенсионной

системы выполнять свои обязательства в долгосрочной перспективе

без привлечения дополнительных ресурсов, а также наличие механизмов,

предотвращающих появление и наращивание пенсионного дефицита);

- устойчивость к внешним шокам (означает способность системы

адаптироваться к неожиданным изменениям экономических, демографических

и политических условий).

Главные показатели адекватности пенсионных выплат

с точки зрения задач социальной защиты - отношение их величины к

прожиточному минимуму и распространенность бедности среди пенсионеров.

В нашей стране еще до начала реформы 2002 г. уровень бедности среди

них был ниже, чем среди населения в целом. Новым шагом стало доведение

трудовых пенсий, по крайней мере, до величины прожиточного минимума

пенсионера.

Другой способ оценить адекватность размеров пенсий основан

на использовании коэффициентов замещения. В России применяется

простой вариант данного показателя, определяемый как соотношение

средней величины трудовых пенсий и средней зарплаты. В международной

практике оперируют соотношением размеров назначенных пенсий и предпенсионной

зарплаты. Здесь речь идет не об одной величине, а об их наборе в

зависимости от уровня зарплаты и длительности стажа. Чтобы различать

эти два показателя, первый (как в ДМЗСР) будем называть солидарным

коэффициентом замещения (СКЗ), а второй - индивидуальным коэффициентом

замещения (ИКЗ). Отметим, что ни первый, ни второй вариант не дает

полной характеристики ситуации. Так, СКЗ ничего не говорит о дифференциации

размеров пенсий или их связи с величиной заработной платы и стажем.

В свою очередь, ИКЗ не учитывает изменение пенсий после их первоначального

назначения.

Оценить адекватность размеров пенсий можно на основе

рекомендаций Международной организации труда (МОТ), предлагающей

считать целевой величиной пенсий по старости 40% от утраченного

заработка.

Этот показатель относится к пенсионерам со стажем 30

лет, получавшим средний заработок. Однако актуальность данного стандарта

ограничена тем, что он был принят еще в 1952 г. в принципиально

иной социально-экономической ситуации (в частности, при минимальной

трудовой активности женщин, что отражено в объекте рекомендации

- "пенсионер с женой пенсионного возраста"). Поэтому рекомендацию

МОТ следует дополнить анализом современной международной практики.

Как свидетельствуют данные таблицы 4, коэффициент замещения

(в рамках обязательного пенсионного страхования) существенно варьирует

даже в группе развитых стран, входящих в ОЭСР. Причем максимальные

коэффициенты замещения часто наблюдаются в странах с доходами ниже

среднего, а минимальные - в наиболее богатых странах. Так, СКЗ в

Греции в 2,5 - 3 раза выше, чем в Великобритании, Японии или США

(без учета добровольного страхования). В группе формирующихся рынков

разброс значений СКЗ столь же велик и столь же слабо связан с общим

развитием экономики: этот показатель варьирует от 35% в Мексике

до 82% в Турции. В среднем по ОЭСР коэффициент замещения составляет

57%, близки средние значения и по выборке формирующихся рынков.

Таблица 4. Солидарные коэффициенты замещения по странам*,

2007 г.

|

Страна

|

Коэффициент замещения (%)

|

Страна

|

Коэффициент замещения (%)

|

|

Развитые страны

|

|

Формирующиеся рынки

|

|

|

Австралия

|

42

|

Россия (2010)а

|

35

|

|

Австрия

|

72

|

Россия (2007)

|

23

|

|

Бельгия

|

39

|

Болгарияв

|

44

|

|

Великобритания

|

29

|

Венгрия

|

72

|

|

Германия

|

41

|

Мексика

|

38/34б

|

|

Греция

|

94

|

Польша

|

56

|

|

Ирландия

|

34

|

Румыния

|

29

|

|

Испания

|

73

|

Словакия

|

56

|

|

Италия

|

69/54

|

Турция

|

86

|

|

Канада

|

42

|

Чехия

|

47

|

|

Нидерланды

|

89

|

Ю. Корея

|

40

|

|

Норвегия

|

54

|

в среднем по выборке формирующихся рынков (без

России)

|

52,0/51,6б

|

|

Португалия

|

54

|

|

Франция

|

51

|

|

США

|

37

|

В среднем по ЕС

|

49,7

|

|

Япония

|

34

|

В среднем по ЕС-15в

|

51,7

|

|

В среднем по выборке развитых стран

|

53,4/52,4б

|

В среднем по ОЭСР

|

57,6/56,4б

|

* Без учета добровольного пенсионного страхования.

а По данным Росстата;

б для мужчин и женщин соответственно;

в по данным Евростата. ЕС-15 включает 15 стран

до расширения ЕС с 01.05.2004 г.

Источник: Pensions at a Glance (если не указано иное).

В 2010 г. в России соотношение средних размеров пенсии

и зарплаты впервые достигло 35%. Этот рекордный для нас показатель

по-прежнему значительно уступает средним уровням для развитых стран

и формирующихся рынков. В развитых странах, где относительно низкий,

сопоставимый с Россией уровень СКЗ по "обязательным" пенсиям,

как правило, широко распространена система добровольного пенсионного

страхования, что обеспечивает высокий общий уровень пенсионных выплат.

В итоге лишь в нескольких странах (Мексике, Румынии, Ю. Корее, Японии)

полный (с учетом добровольных схем) коэффициент замещения сопоставим

с российским. Таким образом, пенсии в России даже после резкого

повышения в 2010 г. остаются сравнительно низкими.

Для оценки посильности пенсионного бремени сравним

суммарные расходы на выплату пенсий, включающие выплаты по накопительным

компонентам, по странам (см. табл. 5). В среднем страны ОЭСР расходуют

на выплату пенсий 8,3% ВВП. Финансирование пенсий (в процентах ВВП)

постепенно увеличивается, но достаточно медленно: так, выплаты в

рамках распределительных систем за 15 лет выросли на 0,9 п. п. ВВП.

В 2005 г. на долю накопительных компонент приходилось 22% суммарных

выплат, позднее выплаты накопительных пенсий стали расти.

Таблица 5. Выплаты в рамках обязательных систем пенсионного

страхования (% ВВП)

|

Страна

|

Распределительные

|

Накопительные

|

Всего

|

|

Развитые страны

|

|

Австралия

|

3,2

|

3,7

|

6,9

|

|

Великобритания

|

5,5

|

3,0

|

8,5

|

|

Германия

|

11,0

|

0,1

|

11,1

|

|

Греция

|

10,7

|

0

|

10,7

|

|

Ирландия

|

2,6

|

0

|

2,6

|

|

Испания

|

7,5

|

0,5

|

8,1

|

|

Италия

|

11,5

|

0,2

|

11,7

|

|

Канада

|

3,7

|

2,0

|

5,8

|

|

Нидерланды

|

4,7

|

3,5

|

8,2

|

|

Норвегия

|

4,6

|

1,4

|

6,0

|

|

США

|

5,3

|

2,9

|

8,1

|

|

Франция

|

10,6

|

0

|

10,6

|

|

Швеция

|

7,0

|

1,0

|

8,1

|

|

Швейцария

|

6,4

|

5,3

|

11,7

|

|

Япония

|

7,4

|

0

|

7,4

|

|

Формирующиеся рынки

|

|

Венгрия

|

8,3

|

0,2

|

8,4

|

|

Мексика

|

1,0

|

0,1

|

1,1

|

|

Польша

|

10,4

|

0

|

10,4

|

|

Словакия

|

6,0

|

0

|

6,0

|

|

Турция

|

6,3

|

0

|

6,3

|

|

Чехия

|

7,2

|

0,2

|

7,4

|

|

Ю. Корея

|

1,3

|

0,8

|

2,1

|

|

В среднем по ОЭСР

|

6,5

|

1,8

|

8,3

|

Источник: OECD Factbook 2010: Economic, Environmental

and Social Statistics / OECD. 2010.

Заметна поляризация стран по размерам пенсионных расходов.

В странах-лидерах они превышают 10% ВВП (Германия, Греция, Италия,

Франция, Швейцария), а в странах-аутсайдерах - лишь 1-2% ВВП (Мексика,

Ю. Корея). Отметим, что многие страны с щедрыми пенсионными выплатами

оказались в числе наиболее пострадавших в ходе последнего кризиса

и были вынуждены срочно принимать болезненные меры по сокращению

государственных (в том числе социальных) расходов. В подгруппе "формирующиеся

рынки" размеры выплат заметно ниже, чем в среднем по ОЭСР,

и составляют 6% ВВП.

Как показывают данные таблицы 6, непосредственно на

выплату пенсий в России в 2010 г. было направлено 8,2% ВВП. К этому

следует добавить расходы на ЕДВ, введенные в рамках монетизации

льгот (в международной практике подобные выплаты рассматриваются

как пенсии). В целом расходы на финансирование пенсий составляют

почти 9% ВВП. Отметим, что в результате последней реформы пенсионные

выплаты увеличились на 3,8 п. п. ВВП. Таким образом, за два года

Россия перешла от уровня пенсионных расходов, типичного

для формирующихся рынков, к уровню, в 1,5 превышающему

его и превосходящему среднюю по ОЭСР долю пенсионных расходов.

Таблица 6. Расходы на выплату пенсий в России (% ВВП)

|

|

2007

|

2008

|

2009

|

2010*

|

2011**

|

|

Трудовые пенсии

|

4,2

|

4,3

|

5,9

|

7,6

|

7,4

|

|

Социальные и другие пенсии за счет федерального бюджета

|

0,3

|

0,3

|

0,5

|

0,6

|

0,6

|

|

Компенсационные выплаты пенсионерам (ЕДВ)

|

0,6

|

0,5

|

0,6

|

0,7

|

0,7

|

|

Всего

|

5,1

|

5,1

|

7,0

|

8,9

|

8,7

|

* Оценка.

** Закон о бюджете Пенсионного фонда на 2011 - 2013 гг.

Источник: расчеты по данным ПФР.

Посильность пенсионного бремени определяется также величиной

пенсионных отчислений и размерами бюджетного финансирования. Средняя

ставка пенсионных взносов в ОЭСР составляет 21%, причем уровни ставок

в развитых странах и странах с формирующимся рынком в среднем близки

(см. табл. 7). Таким образом, в 2005 - 2010 гг. ставка пенсионных

взносов в России соответствовала типичному уровню; начиная с 2011

г. пенсионные взносы в нашей стране платят по сравнительно высокой

ставке. Правда, в Польше, Чехии и некоторых других странах уровень

ставок близок к российскому, а в Венгрии, Португалии и Румынии пенсионные

отчисления еще выше. Но есть страны (Австралия, Мексика, Ю. Корея),

где пенсионные ставки в несколько раз ниже.

Таблица 7. Ставки пенсионных взносов, 2010

г. (в %)

|

Страна

|

Уплачивают

|

Всего

|

|

работники

|

работодатели

|

|

Развитые страны

|

|

Австралия

|

0

|

9,0

|

9,0

|

|

Австрия

|

10,3

|

12,6

|

22,8

|

|

Бельгия

|

7,5

|

8,9

|

16,4

|

|

Великобритания

|

11,0

|

12,8

|

23,8

|

|

Германия

|

10,0

|

10,0

|

19,9

|

|

Греция

|

6,7

|

13,3

|

20,0

|

|

Ирландия

|

4,0

|

10,8

|

14,8

|

|

Испания

|

4,7

|

23,6

|

28,3

|

|

Италия

|

9,2

|

23,8

|

33,0

|

|

Канада

|

5,0

|

5,0

|

9,9

|

|

Нидерланды

|

19,0

|

5,7

|

24,7

|

|

Норвегия

|

7,8

|

14,1

|

21,9

|

|

Португалия

|

11,0

|

23,8

|

34,8

|

|

Франция

|

6,8

|

9,9

|

16,7

|

|

Швеция

|

7,0

|

11,9

|

18,9

|

|

США

|

6,2

|

6,2

|

12,4

|

|

Япония

|

7,7

|

7,7

|

15,4

|

|

В среднем по выборке развитых стран

|

7,9

|

12,3

|

20,2

|

|

Формирующиеся рынки

|

|

Россия (2011)

|

0

|

26,0

|

26,0

|

|

Болгария

|

7,1

|

8,9

|

16,0

|

|

Венгрия

|

9,5

|

24,0

|

33,5

|

|

Мексика

|

1,7

|

7,0

|

8,7

|

|

Польша

|

11,3

|

14,3

|

25,5

|

|

Румыния

|

10,5

|

20,8

|

31,3

|

|

Словакия

|

7,0

|

20,0

|

27,0

|

|

Турция

|

9,0

|

11,0

|

20,0

|

|

Чехия

|

6,5

|

21,5

|

28,0

|

|

Ю. Корея

|

4,5

|

4,5

|

9,0

|

|

В среднем по выборке формирующихся рынков (без России)

|

7,5

|

14,7

|

22,1

|

|

В среднем по ОЭСР

|

|

|

21,0

|

Источники: Ageing Report / European Commission. 2009;

Social Security Programs throughout the World / Social Security

Administration and International Social Security Association.

2009; 2010.

В большинстве стран (за исключением, в частности, Португалии

и Чехии), как и в России, установлен предельный размер зарплаты,

на который начисляются пенсионные взносы. Отношение этого предела

к средней зарплате варьирует от 99% во Франции до 367% в Италии.

В нашей стране было бы целесообразным снять такой предел или, по

крайней мере, повысить его с фактических 164%, например, до 300%,

соответственно снизив ставки социальных взносов. Отмена "потолка"

позволила бы уменьшить ставку социальных взносов с 34 до 29%.

В среднем страны Евросоюза направляют на финансирование

пенсионных выплат (сверх пенсионных взносов) 2 - 2,5% ВВП, что обеспечивает

21 - 22% пенсионных выплат (см. табл. 8). При сравнении этих данных

с показателями, приведенными в таблице 3, видно, что и размеры

бюджетных расходов на пенсии, и удельный вес бюджета в финансировании

пенсионных выплат в России8

вдвое превышают средний уровень по выборке европейских стран

и больше, чем в любой из них.

Таблица 8. Финансирование пенсионных выплат из бюджета,

2007 г.

|

Страна

|

Финансирование пенсий из бюджета

|

|

расходы бюджета (% ВВП)

|

доля в общем финансировании пенсий (%)

|

|

Развитые страны

|

|

Австрия

|

3,8

|

30

|

|

Германия

|

3,3

|

31

|

|

Греция

|

3,2

|

27

|

|

Испания

|

0

|

0

|

|

Италия

|

3,6

|

26

|

|

Португалия

|

1,5

|

13

|

|

Франция

|

0,4

|

3

|

|

Швеция

|

3,2

|

34

|

|

В среднем по развитым странам

|

2,4

|

20,5

|

|

Формирующиеся рынки

|

|

Болгария

|

3,3

|

39

|

|

Венгрия

|

2,2

|

21

|

|

Польша

|

4,7

|

41

|

|

Румыния

|

0

|

0

|

|

Словакия

|

2,2

|

32

|

|

Чехия

|

0

|

0

|

|

В среднем по формирующимся рынкам

|

2,1

|

22,1

|

Источник: расчеты по данным Ageing Report.

Подводя итоги, можно сделать вывод, что бремя финансирования

пенсионной системы в России (как в целом, так и за счет бюджета)

чрезмерно, а проведенное в последние годы перераспределение ресурсов

в пользу пенсионной системы выходит за рамки приемлемого для экономики.

Другой вывод: расходуя на пенсии бóльшую, чем в развитых

или сопоставимых с Россией странах, долю ВВП, наша

пенсионная система обеспечивает заметно меньший (относительно

зарплаты) уровень пенсий. Это свидетельствует о ее неэффективности.

С точки зрения долгосрочной финансовой устойчивости

главную угрозу для российской пенсионной системы (как и в других

развитых странах) создает ожидаемое ухудшение демографических пропорций.

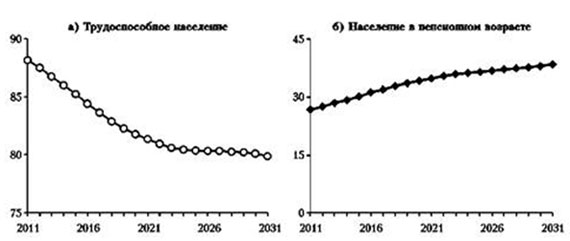

Согласно прогнозу Росстата, к 2030 г. численность населения в пенсионном

возрасте увеличится на 9 млн, а населения в трудоспособном возрасте

снизится на 11 млн. человек9

(см. рис. 1). В результате к 2030 г. соотношение численности населения

в пенсионном и трудоспособном возрасте повысится с 33 до 52%, то

есть ухудшится более чем в полтора раза.

Рисунок 1. Прогнозная численность населения в трудоспособном

и пенсионном возрасте (млн человек)

Источник: Предположительная численность населения РФ до

2030 года / Росстат. 2010.

Изменение числа пенсионеров, приходящихся на одного

работника, означает невозможность (при прочих равных условиях) поддерживать

сложившиеся соотношения пенсий и заработной платы. Как мы показали

раньше10, чтобы

сохранять постоянное значение СКЗ, в среднем за 2010-2050 гг. необходимо

каждые пять лет увеличивать трансферт из федерального бюджета на

1 п.п. ВВП или ежегодно повышать на 1 п.п. ставку пенсионных взносов.

Всего за 40 лет финансирование пенсионной системы должно увеличиться

на 8 п.п. ВВП, что далеко выходит за границы возможностей экономики.

Эти расчеты показывают полную бесперспективность нередко высказываемых

предложений решить проблемы пенсионной системы за счет восстановления

прогрессивной шкалы подоходного налога, дальнейшего повышения социальных

взносов или использования других резервов увеличения налоговых сборов.

Такой путь ведет к радикальному повышению налоговой нагрузки, отказу

от решения других проблем бюджетного сектора и в итоге подрывает

инвестиционную привлекательность российской экономики.

Для адаптации к неожиданным шокам в некоторых

странах созданы "автоматические стабилизаторы", предусматривающие

корректировку параметров пенсионной системы в ответ на изменение

демографических и других показателей. Так, в Дании по мере увеличения

продолжительности жизни меняется пенсионный возраст, а во Франции

увеличивается стаж, требуемый для получения пенсии. Предусмотренное

российским законодательством ограничение индексации пенсий ростом

доходов пенсионной системы лишь частично смягчает последствия шоков,

не учитывая долгосрочные последствия индексации.

Итак, российская пенсионная система неэффективна и не

готова к надвигающимся демографическим шокам. Проведенная в 2010

г. реформа лишь сделала пенсионную систему еще более уязвимой, повысив

уровень выплат, который в перспективе необходимо поддерживать, и

исчерпав все резервы их финансирования.

Представляется, что в Бюджетном послании Президента

на 2011-2013 гг. точно сформулированы среднесрочные11

задачи реформирования пенсионной системы. Действительно, с учетом

предстоящего ухудшения демографических показателей нельзя надеяться

быстро решить задачу-максимум: достичь коэффициентов замещения,

характерных для стран ОЭСР, либо обеспечить полное финансовое самообеспечение

пенсионной системы. Реалистичной целью будет поддержание в среднесрочной

перспективе достигнутого соотношения пенсий и зарплаты без дополнительного

использования общих доходов бюджетной системы или увеличения пенсионных

взносов. В то же время необходимо наметить возможные пути достижения

более амбициозных целей в долгосрочной перспективе (на горизонте

50 лет). Анализ показывает, что в среднесрочной перспективе доминирующую

роль будет играть распределительная пенсионная система, а в более

длительном периоде на первый план могут выйти накопительный принцип

либо добровольное пенсионное страхование. В настоящей статье мы

концентрируемся на среднесрочных задачах и соответственно рассматриваем

преимущественно распределительную систему.

Подходы к реформированию пенсионной системы

Прежде чем определить новые меры в рамках пенсионной

реформы, нужно конкретизировать основные цели и ориентиры политики

государства в этой области. В своем докладе Минздравсоцразвития

исходит из необходимости обеспечить социально приемлемый уровень

пенсий, характеризуемый индивидуальным коэффициентом замещения

40% (для работников со стажем не менее 30 лет). Действительно, данный

ориентир имеет смысл включить в число целевых, однако при стабильном

значении ИКЗ солидарный показатель может снижаться, если индексация

назначенных пенсий существенно отстает от роста зарплаты. Неясно,

достаточно ли в этом случае удерживать ИКЗ на рекомендуемом уровне

40%, поскольку субъективная приемлемость размеров пенсий может определяться

их соотношением не с собственными прошлыми трудовыми доходами пенсионеров,

а с текущими доходами других групп общества. Важность поддержания

не только индивидуальных, но и солидарных коэффициентов замещения

косвенно подтверждается их близостью (для представительного работника)

в большинстве стран, как показывает сравнение таблиц 4 и 9. Средние

по ОЭСР значения этих показателей практически совпадают, а максимальные

различия по отдельным странам не превышают 8 п.п.

Таблица 9. Индивидуальные коэффициенты замещения для

работника со средним заработком (в %)

|

Страна

|

Коэффициент замещения

|

Страна

|

Коэффициент замещения

|

|

Австралия

|

42

|

Португалия

|

54

|

|

Австрия

|

80

|

США

|

39

|

|

Бельгия

|

42

|

Турция

|

87

|

|

Великобритания

|

31

|

Франция

|

53

|

|

Германия

|

43

|

Ю. Корея

|

42

|

|

Греция

|

96

|

Япония

|

34

|

|

Испания

|

81

|

Венгрия

|

77

|

|

Италия

|

68

|

Польша

|

61

|

|

Канада

|

45

|

Румыния

|

37

|

|

Мексика

|

36

|

Словакия

|

56

|

|

Нидерланды

|

88

|

Чехия

|

50

|

|

Норвегия

|

59

|

В среднем по ОЭСР

|

57

|

Источник: Pensions at a Glance.

Далее, необходимо разбить пенсионеров на отдельные подгруппы

и формулировать специфические задачи для каждой из них. Так, следует

разделить работающих и неработающих пенсионеров: действительно,

эти группы резко различаются по уровню доходов и роли пенсий в их

формировании. Как видно из данных таблицы 10, среди неработающих

пенсионеров до проведения реформы 2010 г. (существенно повысившей

доходы пенсионеров) бедность была распространена в 2,5 раза больше,

чем среди работающих. Последних целесообразно дополнительно разбить

на подгруппы с относительно высокими и низкими душевыми доходами

(например, приняв в качестве разделительной черты средний по стране

уровень доходов). Отдельные целевые группы должны составить инвалиды,

получатели пенсий по случаю потери кормильца, социальных пенсий

и т.д.

Таблица 10. Распространенность бедности среди отдельных

групп населения,

2009 г. (в %)

|

|

Доля отдельных групп среди

|

Относительная распространенность бедности (по сравнению

с населением в целом)

|

|

малоимущего населения

|

всего населения

|

|

Дети в возрасте до 16 лет

|

23,8

|

17,2

|

138

|

|

Население трудоспособного возраста

|

64,6

|

66,0

|

98

|

|

Население старше трудоспособного возраста

|

11,6

|

16,7

|

69

|

|

Работающие пенсионеры

|

4,3

|

10,8

|

40

|

|

Неработающие пенсионеры

|

12,7

|

12,5

|

102

|

Источник: Социальное положение и уровень жизни населения

России / Росстат. 2010.

Крайне важно предотвратить дальнейший рост "внешнего"

финансирования пенсионных выплат. В ответ на ухудшение демографических

показателей нужно повышать эффективность использования ресурсов,

а не увеличивать их. В этом пункте нельзя согласиться с ДМЗСР, в

котором, по сути, предлагается решать проблему старения населения

на основе экстенсивного подхода, как и при реформе 2010 г. Так,

одно из предложений состоит в передаче Пенсионному фонду части НДС

как дополнительного источника доходов. Такой путь в перспективе

неизбежно ведет к масштабному финансовому кризису.

В отсутствие работоспособных бюджетных правил и при

ухудшении демографических пропорций правительству будет политически

трудно допустить снижение СКЗ. В настоящее время пенсионеры составляют

35% населения, имеющего избирательные права, при этом граждане старшего

возраста проявляют наибольшую электоральную активность. С учетом

демографических трендов в недалеком будущем пенсионеры составят

большинство фактически участвующих в выборах граждан. В силу растущего

политического значения пенсионеров расходы пенсионной системы могут

последовательно увеличиваться, чтобы обеспечить как минимум стабильность

СКЗ. О реальности такого сценария свидетельствует реформа 2010 г.,

которая представляется результатом подобного неявного политического

давления.

Естественным внутренним ограничителем, препятствующим

повышению "щедрости" пенсионной системы, могло бы стать

сопротивление налогоплательщиков дальнейшему увеличению налогового

бремени, что требуется для дополнительных пенсионных выплат. Однако

в нашей стране связь между государственными расходами и платежами

в бюджетную систему осознает лишь бизнес (но, как показывает реформа

2010 г., его сопротивления недостаточно), у граждан представление

о такой связи практически отсутствует. К тому же Россия - одна из

немногих стран, где пенсионные взносы платят только работодатели;

в других существенную часть номинальной нагрузки (в среднем почти

40%) несут работники (см. табл. 7). С точки зрения экономической

теории это не должно влиять на реальное распределение бремени финансирования

пенсий: анализ показывает, что фактически оно в основном лежит на

работниках1211.

Тем не менее субъективно российские работники (впоследствии становящиеся

пенсионерами) не осознают себя плательщиками социальных отчислений

(как и других налогов), что исключает возможность даже минимального

противодействия увеличению пенсионных выплат с их стороны.

Какими же инструментами располагает правительство для

решения поставленных задач? Пенсионные реформы по своему содержанию

принято делить на системные и параметрические. К системным

относятся: изменение механизмов формирования пенсионных выплат (например,

источников их финансирования) и принципов их распределения (скажем,

переход к выплате пенсий в рамках первой компоненты только нуждающимся,

имеющим доходы ниже прожиточного минимума). Наиболее радикальной

системной реформой обычно считают переход от распределительной пенсионной

системы к накопительной (или наоборот). Параметрические реформы

подразумевают регулирование следующих показателей: ставки пенсионных

взносов; правила индексации пенсионных прав и назначенных пенсий;

пенсионный возраст; другие условия предоставления пенсий (требуемый

стаж, правила предоставления досрочных пенсий); права на получение

пенсий работающими пенсионерами.

Прежде чем выбрать направления реформ (системных или

параметрических), необходимо определить, какие имеются резервы совершенствования

российской пенсионной системы. Как нетрудно видеть, в распределительной

системе (а в обозримом будущем практически все пенсионные выплаты

в нашей стране будут по-прежнему проводиться в ее рамках) солидарный

коэффициент замещения R определяется следующим образом:

R = (N/n) × t/γ,

где: N - число работников, уплачивающих пенсионные

взносы; n - число пенсионеров; t - ставка взносов;

γ - удельный вес пенсионных взносов в источниках финансирования

пенсий.

Поскольку, как показано выше, ставка пенсионных взносов

в России высокая, а доля взносов в суммарных ресурсах сравнительно

небольшая, причиной низкого коэффициента замещения в нашей стране

выступает недостаточное по сравнению с другими странами число работников,

приходящихся на одного пенсионера. В большинстве стран коэффициент

поддержки (число работников, приходящихся на 100 пенсионеров) значительно

выше, чем в России (см. табл. 11). В среднем по выборке развитых

стран этот показатель составляет 198, по выборке формирующихся рынков

- 150, а в нашей стране - 113. По мере ухудшения возрастной структуры

населения коэффициент поддержки в России будет снижаться: по нашей

оценке, к 2030 г. численность работников и пенсионеров практически

сравняется.

Таблица 11. Коэффициенты поддержки (число работников

на 100 пенсионеров),

2007 г.

|

Развитые страны

|

Коэффициент поддержки

|

Формирующиеся рынки

|

Коэффициент поддержки

|

|

Австрия

|

153

|

Россия (2010)

|

113

|

|

Бельгия

|

173

|

Болгария

|

128

|

|

Германия

|

161

|

Венгрия

|

131

|

|

Греция

|

175

|

Польша

|

154

|

|

Испания

|

266

|

Румыния

|

107

|

|

Италия

|

149

|

Словакия

|

201

|

|

Нидерланды

|

333

|

Чехия

|

179

|

|

Португалия

|

134

|

В среднем по выборке формирующихся рынков (без

России)

|

150

|

|

Франция

|

181

|

|

Швеция

|

257

|

В среднем по ЕС-12

|

147

|

|

В среднем по выборке развитых стран

|

198

|

Источник: Ageing Report.

Таким образом, низкий уровень СКЗ обусловлен именно

невысоким по международным меркам коэффициентом поддержки, а последующее

ухудшение этого показателя при прочих равных условиях будет вызывать

дальнейшее снижение соотношения уровня пенсий и зарплаты. Следовательно,

основные резервы, за счет которых правительство может противостоять

этой тенденции, связаны с повышением числа работников, приходящихся

на одного пенсионера. Возможности повышения пенсионных взносов и

бюджетного финансирования были полностью исчерпаны в рамках реформы

2010 г., и теперь необходимо сосредоточиться на "подтягивании"

того показателя, по которому мы серьезно отстаем от других стран.

С учетом сказанного можно сформулировать основные направления

дальнейшего реформирования пенсионной системы:

- повышение эффективности использования ее ресурсов;

- рост соотношения числа работников и пенсионеров;

- создание институциональных барьеров на пути увеличения дефицита

пенсионной системы;

- привлечение финансирования для пенсионных выплат, не имеющих

необходимых источников, и развитие добровольного страхования.

Повышение эффективности использования ресурсов пенсионной

системы

Первая компонента пенсионной системы, как уже отмечалось,

нацелена на решение социальных задач снижения бедности среди нетрудоспособного

населения. Общим принципом эффективного проведения социальной политики

выступает максимальная адресность распределения выплат. После реформы

2010 г. она стала невозможной. Объединение имеющих разные функции

базовых и страховых пенсий (в частности, теперь к ним применяется

одинаковая индексация) представляется фундаментальной ошибкой реформы.

Необходимо вновь разделить базовые и страховые пенсии

и применять к ним разные правила назначения и индексации. Отмена

базовых пенсий фактически лишила правительство основного инструмента

решения социальных задач пенсионной политики. Базовые пенсии, как

любая социальная поддержка, должны предоставляться только нуждающимся1312.

Так, ничем не оправдана социальная поддержка работающих пенсионеров

с относительно высокими доходами. В то же время ограничивать получение

пенсий работающими следует осторожно, чтобы это не дестимулировало

трудовую активность пенсионеров (чрезвычайно важную в условиях будущего

дефицита рабочей силы). Базовая пенсия вряд ли значима для работников

с высокой и средней зарплатой, но может повлиять на готовность работать

на низкооплачиваемых рабочих местах. В качестве компромисса можно

было бы отменить выплату базовых пенсий работающим пенсионерам с

высокими доходами. В настоящее время среди пенсионеров по старости

работает более трети (34%). Учитывая, что расходы на выплату базовой

части пенсий оцениваются в 2,4% ВВП, нерациональные выплаты в этой

части составляют не менее 0,5% ВВП.

Размеры базовых пенсий следует увязывать с величиной

прожиточного минимума пенсионера как основного ориентира необходимой

социальной поддержки нетрудоспособного населения. В частности, индексация

базовых пенсий должна проводиться по мере изменения прожиточного

минимума.

Повышение соотношения числа работников и пенсионеров

В России мягкие условия предоставления пенсий. В нашей

стране низкий пенсионный возраст: стандартный возраст предоставления

пенсий в среднем по развитым странам ОЭСР составляет 65 и 63 года

соответственно для мужчин и женщин, в среднем по выборке формирующихся

рынков он равен 63 и 60 лет (см. табл. 12). Распространенной реакцией

на старение населения служит повышение пенсионного возраста. За

последние 20 лет он был повышен в Аргентине, Венгрии, Германии,

Италии, Турции, Чехии, Японии и др. Еще в ряде стран (включая Великобританию,

Грецию, Италию, Францию, США) приняты аналогичные решения.

Таблица 12. Стандартный пенсионный возраст и требования

к стажу для получения трудовой пенсии

|

Страна

|

Стандартный пенсионный возраст (в 2009 г.)

|

Требования к стажу

|

|

мужчины

|

женщины

|

мужчины

|

женщины

|

|

Развитые страны

|

|

Великобритания

|

65

|

60

|

44

|

39

|

|

Греция

|

65

|

60

|

12

|

12

|

|

Германия

|

65

|

65

|

5

|

5

|

|

Испания

|

65

|

65

|

15

|

15

|

|

Италия

|

65

|

60

|

18

|

18

|

|

Франция

|

60

|

60

|

40

|

40

|

|

США

|

66

|

66

|

10

|

10

|

|

Япония

|

65

|

65

|

25

|

25

|

|

В среднем по выборке развитых стран

|

64,5

|

62,6

|

21,2

|

20,5

|

|

Формирующиеся рынки

|

|

Россия

|

60

|

55

|

5

|

5

|

|

Аргентина

|

65

|

60

|

30

|

30

|

|

Бразилия

|

65

|

60

|

15

|

15

|

|

Венесуэла

|

60

|

55

|

14

|

14

|

|

Венгрия

|

62

|

61

|

15

|

15

|

|

Мексика

|

65

|

65

|

24

|

24

|

|

Польша

|

65

|

60

|

25

|

20

|

|

Турция

|

60

|

58

|

20

|

20

|

|

Чехия

|

62

|

60

|

10

|

10

|

|

Чили

|

65

|

60

|

10

|

10

|

|

ЮАР

|

65

|

60

|

|

|

|

Ю. Корея

|

60

|

60

|

20

|

20

|

|

В среднем по выборке формирующихся рынков (без России)

|

63,1

|

59,9

|

18,3

|

17,8

|

Источники: Pensions at a Glance; Social Security Programs

throughout the World.

Еще сильнее отличается от требований, принятых в других

странах, минимальный стаж для назначения трудовой пенсии. В России

он составляет 5 лет, тогда как в других странах достигает 44 лет,

а в среднем по нашей выборке равен примерно 20 годам.

Кроме того, российские пенсионеры имеют неограниченное

право совмещать получение пенсий с работой. Такое совмещение лишено

логики: пенсии по старости представляют собой страховку на период

нетрудоспособности, а работающий человек не может считаться нетрудоспособным.

В нашей стране, где низкий коэффициент поддержки, совмещение пенсий

с работой с экономической точки зрения неоправданно. Однако полностью

отказаться от этого принципа по политическим причинам нельзя. В

качестве реалистичного варианта можно усилить стимулы для добровольного

позднего выхода на пенсию. Это позволит частично перераспределить

средства от работников пенсионного возраста в пользу неработающих

пенсионеров.

Таким образом, меры по данному направлению должны включать:

- увеличение минимального стажа, необходимого для получения

права на трудовую пенсию, с 5 лет, например,

до 30 лет для мужчин и 25 лет для женщин. В случае повышения

пенсионного возраста эти показатели могут быть скорректированы;

- повышение пенсионного возраста, например, до

62 лет для мужчин и 60 лет для женщин.

При этом надо объявить о повышении пенсионного возраста

как можно раньше, чтобы обеспечить максимально возможный разрыв

между объявлением решения и его вступлением в жизнь. Повышение пенсионного

возраста должно быть растянуто во времени для предотвращения дестабилизации

рынка труда. Оно может составлять от полугода до года ежегодно.

В период с 2014 по 2020 г. ожидается резкое сокращение

численности экономически активного населения (от 0,5 млн. до 0,8

млн. человек в год). Даже при ежегодном повышении пенсионного возраста

мужчин и женщин на 1 год дополнительный приток пенсионеров на протяжении

нескольких лет не превысит 0,6 млн. в год, то есть будет примерно

соответствовать убыли рабочей силы. Суммарное падение численности

экономически активного населения за указанный период, по прогнозам,

составит почти 5 млн. человек, а общий долгосрочный потенциал увеличения

рабочей силы при повышении пенсионного возраста до 62/60 лет не

превысит 3 млн. человек.

В ДМЗСР поддерживается увеличение требуемого стажа,

однако предлагается отложить повышение пенсионного возраста до момента,

когда средняя продолжительность жизни достигнет уровня, характерного

в настоящее время для стран ОЭСР. Отметим, что для женщин данное

условие уже выполнено, то есть, по логике Минздравсоцразвития, их

пенсионный возраст можно повысить прямо сейчас.

На самом деле здесь важна не столько ожидаемая продолжительность

жизни при рождении, сколько возрастная структура населения. В зависимости

от нее можно выделить две ситуации, полярно различающиеся с точки

зрения пенсионной политики.

Если продолжительность жизни в стране низкая из-за высокой

смертности граждан, достигших пенсионного возраста, то число пенсионеров

оказывается небольшим и на одного пенсионера приходится относительно

много работников, что позволяет платить высокие (по сравнению с

зарплатой) пенсии. Если низкая продолжительность жизни определяется

высокой смертностью в трудоспособном возрасте, то сравнительно невелики

численность работников и их число на одного пенсионера. Следовательно,

низким будет и отношение пенсий к зарплате. В первом случае нет

ни оснований, ни необходимости повышать пенсионный возраст, во втором

- напротив, это и необходимо, и обоснованно. Повышение пенсионного

возраста в этих ситуациях будет по-разному влиять на вероятность

дожить до пенсии: в первом случае резко сократится доля граждан,

достигающих пенсионного возраста, во втором - она изменится незначительно.

С точки зрения пенсионной политики демографическая ситуация

характеризуется в первую очередь не ожидаемой продолжительностью

жизни при рождении, а соотношением численности населения в трудоспособном

и пенсионном возрасте или ожидаемой длительностью пребывания на

пенсии. Ожидаемое время пребывания на пенсии мужчин в России в настоящее

время составляет 15 лет. Как показано в нашей работе14,

это на три года меньше, чем в среднем по выборке развитых стран,

однако выше, чем в среднем по выборке формирующихся рынков. Продолжительность

пребывания на пенсии женщин в России (24 года) значительно превосходит

средний показатель для выборки формирующихся рынков (18 лет) и примерно

соответствует среднему показателю по ОЭСР. Отметим, что при повышении

пенсионного возраста до 62 лет для мужчин и 60 лет для женщин отношение

длительности трудового периода к пенсионному оказывается близким

к среднему по формирующимся рынкам.

Еще одно свидетельство того, что специфику демографической

структуры нашей страны отражает скорее второй вариант, дают таблицы

дожития, построенные Институтом демографии НИУ ВШЭ. Эти расчеты

показывают, что повышение пенсионного возраста для мужчин на 2 года

и для женщин на 5 лет уменьшает вероятность дожития до пенсии лишь

на 4 п. п. (см. табл. 13). Таким образом, позиция ДМЗСР, где сокращение

доли граждан, доживающих до пенсии, выдвигается в качестве серьезного

препятствия для повышения пенсионного возраста, не подтверждается.

Таблица 13. Вероятность дожития до пенсии при рождении

(в %)

|

При пенсионном возрасте

|

Мужчины

|

При пенсионном возрасте

|

Женщины

|

|

60

|

62,8

|

55

|

90,0

|

|

62

|

58,5

|

60

|

85,9

|

|

Изменение

|

-4,2 п. п.

|

Изменение

|

-4,1 п.п.

|

Источник: данные Института демографии НИУ ВШЭ.

Другое распространенное возражение против повышения

пенсионного возраста состоит в том, что люди старшего возраста будут

испытывать проблемы при трудоустройстве. Данные Росстата не подтверждают

этого опасения (см. табл. 14). Уровень экономической активности

женщин15 сразу после

достижения пенсионного возраста действительно существенно падает.

Однако среди экономически активных женщин в возрасте 50-59 лет даже

в кризисном 2009 г. 94% были заняты. Иными словами, женщины раннего

пенсионного возраста практически не имеют проблем при трудоустройстве.

Обратим также внимание, что время поиска работы безработными в раннем

пенсионном возрасте почти не отличается от средних показателей по

всем возрастным группам.

Таблица 14. Характеристики ситуации на рынке труда для

различных возрастных групп, 2009 г. (в %)

|

|

Возрастная группа

|

Всего

|

|

40-44

|

45-49

|

50-54

|

55-59

|

60-64

|

|

Показатели рынка труда (женщины)

|

|

Уровень экономической активности

|

91,2

|

90,8

|

82,8

|

51,1

|

н/д

|

62,6

|

|

Уровень занятости

|

85,8

|

85,0

|

77,8

|

48,1

|

н/д

|

57,6

|

|

Уровень безработицы

|

5,9

|

6,4

|

6,0

|

5,9

|

н/д

|

8,0

|

|

Продолжительность поиска работы безработными (месяцев)

|

|

Мужчины

|

8,2

|

8,2

|

8,4

|

9,0

|

6,5

|

7,7

|

|

Женщины

|

9,4

|

8,9

|

9,3

|

8,3

|

8,4

|

8,1

|

Источник: расчеты по данным: Экономическая активность

населения России / Росстат. 2010.

Старение населения в России будет сопровождаться сокращением

численности рабочей силы. В сочетании с увеличением спроса на труд

по мере роста экономики это приведет к тому, что рабочая сила окажется

остро дефицитной, а ее недостаток в перспективе станет главным фактором,

сдерживающим рост российской экономики. Естественным резервом дополнительного

предложения труда выступают "молодые" пенсионеры. Таким

образом, прогнозное состояние рынка труда делает повышение пенсионного

возраста вдвойне необходимым.

При обсуждении проблемы пенсионного возраста целесообразно

учесть международный опыт в этой сфере:

- возраст выхода на пенсию мужчин и женщин сближается. В среднем

по рассмотренной нами выборке развитых стран различие пенсионных

возрастов составляет лишь 1,4 года, по выборке формирующихся рынков

- 3,2 года1615;

- повышение пенсионного возраста растягивается на достаточно

длительный срок и объявляется задолго до начала периода;

- решения о его будущем повышении увязывают не с прошлыми демографическими

показателями, а с прогнозами их изменения.

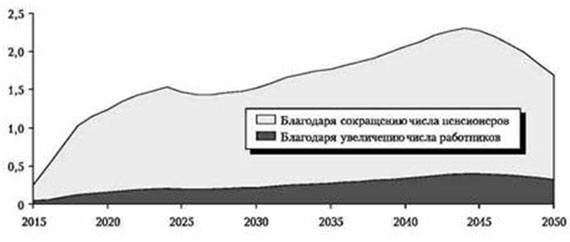

Повышение пенсионного возраста положительно скажется

как на развитии экономики, так и на уровне пенсий. Во-первых, рост

экономики ускорится за счет увеличения численности рабочей силы;

во-вторых, возрастут доходы пенсионной системы благодаря большему

числу плательщиков пенсионных взносов; в-третьих, сократится число

получателей пенсий. В итоге для поддержания стабильного коэффициента

замещения потребуется существенно меньше бюджетных ресурсов. Наши

расчеты показывают, что после завершения процесса повышения пенсионного

возраста экономия финансовых ресурсов составит от 1,4 до 2,3% ВВП

(см. рис. 2). Основную часть эффекта (1,2 - 1,9% ВВП) обеспечит

уменьшение числа пенсионеров, еще 0,2 - 0,4% ВВП добавит расширение

круга плательщиков пенсионных взносов. Таким образом, предлагаемое

умеренное повышение пенсионного возраста не решает всех проблем

старения населения, но позволяет в значительной мере компенсировать

его последствия.

Рисунок 2. Выигрыш бюджетной системы от повышения пенсионного

возраста до 62/60 лет (% ВВП)

Источник: расчеты автора.

Истинная причина нежелания властей пойти на повышение

пенсионного возраста, по-видимому, заключается в непопулярности

такой меры среди работников и в опасении протестных выступлений,

аналогичных происходившим во Франции. Однако ее непопулярность во

многом основана на непонимании того, как реально стоит вопрос: либо

мы повышаем пенсионный возраст, чтобы поддержать относительный уровень

жизни пенсионеров (по сравнению с другими группами населения), либо

сохраняем его и миримся с относительным снижением уровня пенсий.

Целью повышения пенсионного возраста должна быть не

экономия бюджетных средств, а стабилизация пропорции между уровнем

пенсий и трудовых доходов в условиях ухудшающейся демографической

ситуации. До граждан необходимо донести, что реальной альтернативой

повышению пенсионного возраста станет последовательное увеличение

и без того значительного разрыва между уровнем пенсий и трудовых

доходов.

Необходимо обеспечить, как во многих странах, возможность

раннего выхода на пенсию для всех желающих (при наличии достаточного

трудового стажа). Время такого выхода целесообразно установить равным

нынешнему стандартному пенсионному возрасту. При этом работники

должны иметь серьезные материальные стимулы выходить на пенсию при

достижении нового возраста. Часть стимулов носит естественный характер:

во-первых, за годы более длительной работы накапливается дополнительный

пенсионный капитал; во-вторых, при расчете размера пенсии должен

использоваться меньший ожидаемый срок ее получения. К этому следует

добавить дополнительные стимулы, например, запретить досрочно выходящим

на пенсию оплачиваемую работу до достижения нового стандартного

пенсионного возраста. Тем самым каждый работник сможет сделать собственный

выбор, исходя из состояния своего здоровья, материальных условий

и семейных обстоятельств.

Создание институциональных барьеров на пути расширения

дефицита пенсионной системы

В условиях ухудшения демографических пропорций важно

установить бюджетные правила, которые могли бы служить внешним ограничителем

наращивания пенсионного дефицита. Пенсионная система образца 2002

г. предусматривала простое бюджетное правило: расходы должны полностью

финансироваться за счет социальных отчислений.

В 2005 г. от этого принципа отошли: ради снижения ЕСН

правительство допустило появление дефицита Пенсионного фонда, финансируемого

из федерального бюджета. Это решение открыло дорогу последующему

масштабному расширению дефицита пенсионной системы. Целесообразно

вновь вернуться к ситуации полной сбалансированности пенсионного

бюджета на новой основе: закрепить свои источники финансирования

за каждой составляющей пенсионных выплат.

Предлагаемая схема финансирования соответствует мировой

практике (см. рис. 3). Действительно, нестраховые пенсии во многих

странах финансируются за счет общих бюджетных доходов. Валоризацию

можно рассматривать как компенсацию потерь пенсионной системы из-за

отвлечения средств в накопительную компоненту (также обычно проводится

за счет общих бюджетных ресурсов). Во-первых, выплаты по валоризации

примерно соответствуют размерам потерь (хотя несколько иначе распределены

во времени: в настоящий момент они превышают потери, но в дальнейшем

будут лишь частично покрывать их). Во-вторых, их получатели - в

основном группы пенсионеров, которые проиграли от введения накопительной

системы (в нашей работе1716

показано, что потери понесли когорты мужчин, родившихся до 1963

г., и женщин, родившихся до 1972 г.). В перспективе пенсионные расходы

бюджета могут быть поддержаны за счет средств Фонда национального

благосостояния.

Рисунок 3. Предлагаемая схема финансирования компонент

пенсионной системы

Существующее сейчас разделение пенсионных взносов на

индивидуальную и солидарную части позволяет использовать первые

на финансирование общих страховых пенсий, а вторые - на финансирование

досрочных пенсий по инвалидности, потере кормильца. Финансирование

страховых пенсий за счет общих доходов бюджета необходимо законодательно

запретить.

Таким образом, ситуацию ничем не ограничиваемого роста

пенсионных расходов, когда любой недостаток ресурсов покрывается

из федерального бюджета (именно такая ситуация возникла в результате

реформы 2010 г.), мы предлагаем заменить четким выделением трех

блоков (страховые, накопительные и прочие пенсии) со своими источниками

финансирования каждого блока. Тем самым будет устранена "искаженная

мотивация" (moral hazard), когда одни ведомства проводят в

жизнь решения, которые должны финансироваться за счет бюджета других

ведомств. Это повысит финансовую дисциплину и сдержит нарастание

дефицита пенсионной системы. Внутри указанных блоков необходимо

создать свои механизмы обеспечения стабильности.

Одним из инструментов обеспечения сбалансированности

системы страховых пенсий должен стать выбор правил их индексации.

Валоризация накопленного пенсионного капитала снимает различия между

работой в разные периоды с точки зрения приобретаемых пенсионных

прав, а индексация назначенных пенсий означает, что общество делится

с пенсионерами результатами повышения эффективности экономики. При

устойчивых демографических пропорциях индексация на рост средней

зарплаты обеспечивает стабильность СКЗ. Если проводится индексация

только на инфляцию, то ИКЗ будет оставаться неизменным, а СКЗ станет

последовательно снижаться. В этом случае при устойчивых демографических

пропорциях суммарные выплаты сокращаются в процентах ВВП, а при

ухудшающихся - могут стабилизироваться.

В настоящее время большинство стран ОЭСР (включая Великобританию,

Испанию, Италию, США, Францию, Японию) используют индексацию только

на инфляцию. Некоторые страны индексируют назначенные пенсии на

взвешенное среднее темпов роста цен и зарплаты, причем зарплата

учитывается с меньшим весом (от 20 до 50%). Лишь Германия, Нидерланды

и Люксембург проводят индексацию на зарплату. В России за период